電子取引の取り扱いに関する緩和措置(令和5年度税制改正大綱)

佐々木 大

税務・会計令和5年度税制改正大綱のうち、電子帳簿保存法関連についても重要な改正が盛り込まれました。今回は「電子取引の取り扱いに関する緩和措置」について取り上げます。

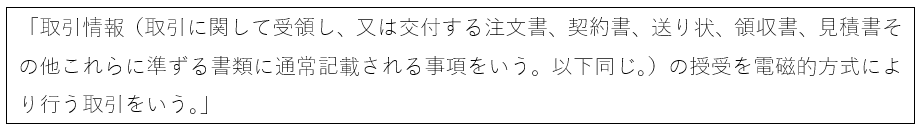

■そもそも「電子取引」とは?

電子取引とは、電子帳簿保存法に下記のように定義が示されています。

電子取引をもう少しわかりやすく表現すると、電子メールで送受信した請求書やWebサイトからダウンロードしたPDFの領収書など「紙ではなく電子データで取引情報をやりとりしたもの」のことです。

ECサイトで買い物をする際、そのサイトのアカウントでログインして領収書のPDFファイルをダウンロードした経験はあると思います。それをイメージしていただくとわかりやすいかもしれません。

■現行の電子帳簿保存法では電子取引はデータで保存「しなければならない」

所得税や法人税の申告をする者は、電子取引を行った場合、「改ざん防止の要件(タイムスタンプ等)」「検索機能の確保の要件」などの「保存要件」に従って、その電子取引の取引情報に係る電磁的記録(データ)を保存しなければなりません。

2023年(令和5年)12月31日までは「やむを得ない場合は保存できなくても良い」という「宥恕規定」がありますが、2024年(令和6年)1月1日からは、この宥恕規定はなくなるため、保存が必須になります。

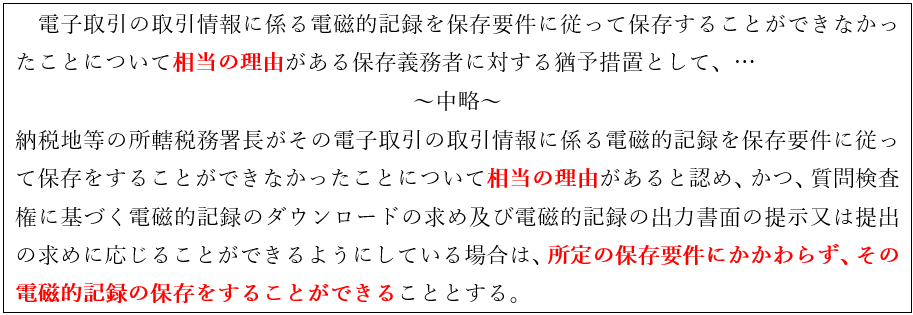

■電子取引の取り扱いに関する緩和措置

この電子取引保存については、今回の税制改正大綱において、いくつかの緩和措置が記載されています。そのうち、最も影響の大きいと思われるのが「宥恕措置の恒久化」です。大綱には、下記のように記載されています。

これによると、2024年1月1日以降も、「相当の理由」があり、所轄税務署長がそれを認めれば、電子取引の保存要件(タイムスタンプを付与したり、検索機能を確保したりすること)をせずに保存することが認められる、ということになります。この「猶予措置」については期限が示されていないので、「2023年末までの宥恕措置が恒久化された」と解釈することもできます。

現時点(2023年2月時点)では、相当の理由が何かははっきりとしていません。基本的には「電子取引については一定の要件(事業者の置かれた状況によって異なります)のもと、データ保存をする準備」を進めておいた方がよいと考えます。

2023.2.24

株式会社佐々木総研 代表取締役 税理士 佐々木大

著者紹介

- 佐々木総研グループ 代表

最新の投稿